Martin Svane

De dolda faktorerna som gör det onödigt dyrt att ta betalt

Att sitta fast i oflexibla lösningar för faktura och betalning slukar interna resurser, bromsar din tillväxtresa – och låter dina konkurrenter köra om. Här är de underskattade faktorerna som ökar dina totalkostnader, både på kort och lång sikt.

Hur mycket betalar ditt företag för att ta betalt – egentligen?

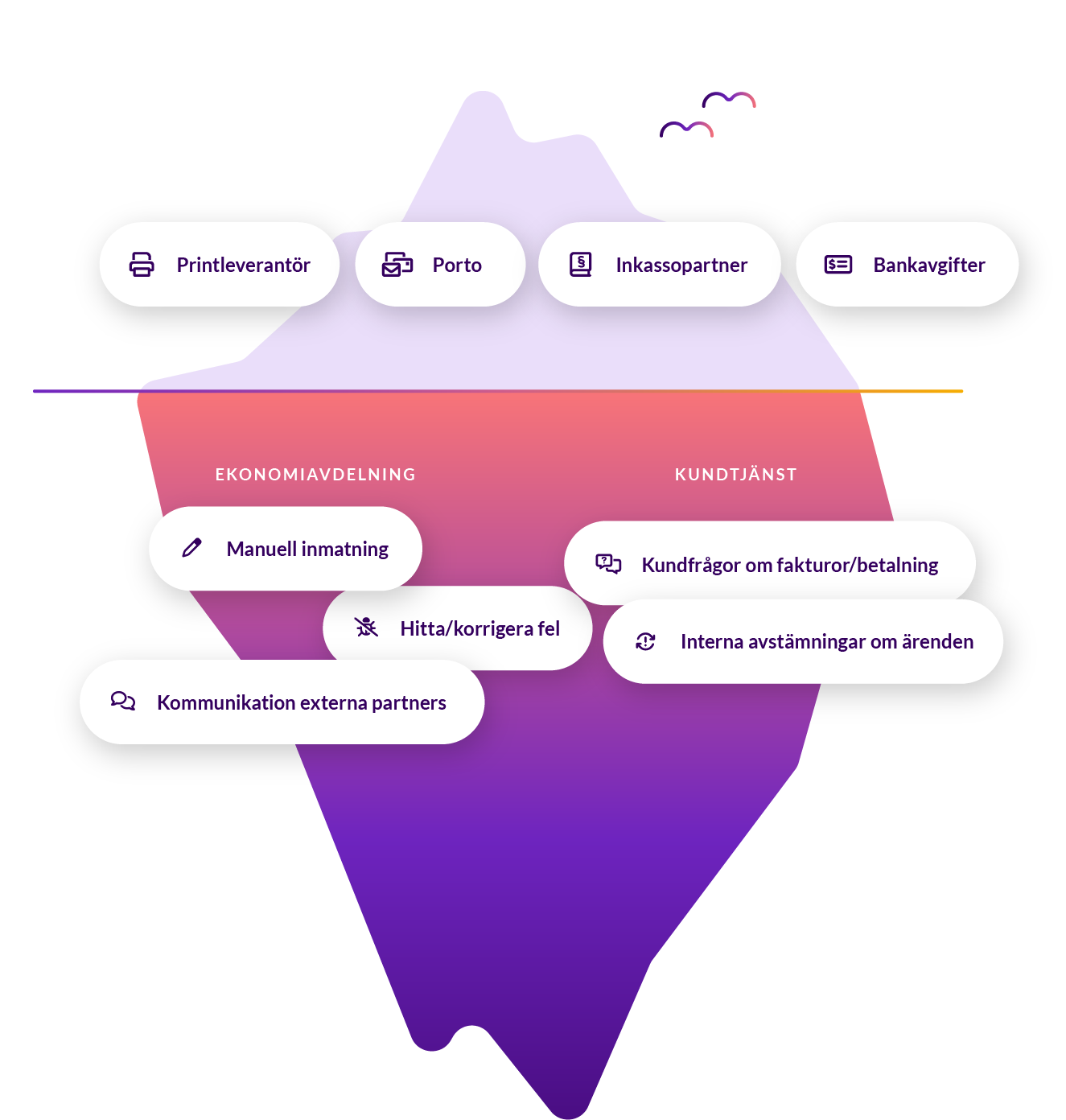

När du bedömer kostnaderna för fakturering och betalning tänker du kanske främst på externa faktorer, såsom:

Distributionspartner

Portokostnader

Bankavgifter

Inkassopartner

Då ser du bara toppen av isberget; totalkostnaden är betydligt större. Många underskattar de indirekta kostnaderna för intern administration och andra tidskrävande processer, som exempelvis:

Manuell inmatning av uppgifter under faktura- och betalningsprocessen

Löpande upprätthålla separata lösningar med distributionspartner, bank och inkassopartner

Hantera felaktiga betalningar

Besvara frågor från kunder om faktura och betalning

Interna avstämningar om olika kundärenden

Omvärldsbevaka ändrade regelverk och göra anpassningar för att vara compliant

Omvärldsbevakning och implementering utifrån förändringar på marknaden (t.ex. addera nya betalsätt)

4 faktorer som fördyrar din fakturering – på kort och lång sikt

De indirekta kostnaderna ovan slukar resurser och stjäl dessutom tid och energi från kärnverksamheten. Men det finns även andra faktura- och betalningsrelaterade faktorer med stora ekonomiska effekter. Vilka av dessa känner du igen från din egen verksamhet?

1. Underprioriterat underhåll = tickande kostnadsbomb

Eftersom faktura och betalning inte ses som ett fokusområde i egen rätt tenderar systemunderhåll, uppdateringar och investeringar att prioriteras ner i det längsta. Det ger en sårbarhet som kan beskrivas som en tickande bomb. Till slut riskerar läget nämligen att bli så kritiskt att ett litet fel i något av dina system stoppar upp hela faktureringsprocessen.

2. Fel incitament = ökade kostnader – och risk för churn

Oavsett vems felet är att en betalning blivit försenad tenderar varje extra avgift att göra kunden irriterad. Det leder i sin tur till fler ärenden till kundtjänst – och ökade kostnader för dig. Data från en rad företag inom branscher som energi, telekom och försäkring visar dessutom på tydliga samband mellan påminnelse- inkassoärenden och kundtapp.

Dessa insikter är viktiga att ta hänsyn till när ditt företag väljer hur ni hanterar sena betalningar, men också när ni överväger externa samarbetspartners inom faktura och betalning. Tänk igenom vilka incitament och drivkrafter olika företag har och om de linjerar med era mål. Gynnas exempelvis ett inkassobolag av att dina kunder är nöjda och stannar kvar länge? Eller tjänar de mer ju fler sena betalningar de kan driva in? Intäkterna ditt företag får in genom “hårda” metoder behöver alltså ställas mot kostnaderna för en negativ kundupplevelse – eller en förlorad kund.

Tips! Inspireras av hur mobiloperatören hallon skapar affärsvärde och lojalitet genom kundvänlig kravhantering.

3. Bristande skalbarhet = bromskloss för din tillväxt

Planerar ditt företag att växa, kanske rentav internationellt? Det ställer höga krav på en flexibel och skalbar fakturalösning – något som alltför få företag har idag. Istället är det vanligt att investera i specialbyggda lösningar som passar behoven man har för stunden, men inte är framtidssäkrade.

Detta sätter käppar i hjulet den dagen du vill växla upp. För varje nytt land kommer du att behöva lägga tid och resurser på att undersöka lagstiftningen, förhandla med lokala leverantörer och bygga upp en helt egen process. Det är såklart dyrt i sig. Men ur ett större perspektiv: vad kostar det i förlorade intäkter om ditt företag kommer igång för sent på en ny marknad, och blir omsprungna av en mer snabbfotad konkurrent?

Tips: Läs gärna artikeln om hur en betalpartner med PSP-licens kan stötta ditt företags internationella tillväxt.

4. Komplex leverantörsstruktur = missade tillfällen till värdefulla synergieffekter

En faktura- och betalningshantering som är beroende av flera olika externa partners och/eller komplicerade egenbyggda lösningar leder inte bara till ökade administrativa kostnader på kort sikt. Minst lika viktigt att ta med i beräkningen är följderna av allt du inte kan göra.

Ju mer komplex din leverantörsstruktur är, desto svårare blir det att få en överblick över såväl interna processer som kundupplevelsen. Med ditt nuvarande upplägg, vilka möjligheter har du till exempel att följa kundernas beteenden i olika stadier av livscykeln? Se samband mellan betalningsmetoder och mängden kundtjänstärenden? Dra slutsatser utifrån flera datakällor och ta vara på potentiella synergieffekter?

Det finns ett smartare sätt att jobba

Även om du tycker att era faktura- och betalningsprocesser fungerar här och nu så finns det garanterat saker att optimera för att effektivisera, framtidssäkra – och få fördelar gentemot dina konkurrenter. Att nöja dig med “good enough” riskerar däremot att bli väldigt dyrt i längden.

Istället måste du sluta jobba i silos och ta ett helhetsgrepp kring faktura och betalning. För att lyckas behöver du dessutom sluta jämföra äpplen och päron när du utvärderar dina alternativ. Läs hur i vår artikel om fördelarna med en end-to-end-lösning.

Ladda ner Effektiviseringsguiden för att få konkreta tips på hur du kan frigöra tid och resurser internt, samtidigt som du förbättrar kundupplevelsen.

Martin Svane